Taux d’usure : la méthode de calcul du taux d’usure ne changera pas, campe la Banque de France

[TAUX D’USURE] Un nouveau taux d’usure sera appliqué à compter du 1er octobre.

Toutefois, l’institution campe sur ses positions et son gouverneur a assuré que sa formule de calcul ne sera pas modifiée.

[Mise à jour du lundi 13 septembre 2022 à 9h58] C’était la parole de trop, du goût des courtiers. Le gouverneur de la Banque de France, François Villeroy de Galhau, a estimé ce vendredi 9 septembre au micro de BFM Business que le crédit immobilier reste « très dynamique », avec « plus de 6% de croissance ». « Le crédit immobilier reste très bien financé en France », a estimé le dirigeant de l’institution, assurant que le chiffre de 40 à 45% de prêts immobiliers refusés en raison du taux d’usure, qui circule dans les médias depuis plusieurs semaines, « n’a aucun fondement » (nous vous expliquons pourquoi ce chiffre n’est en effet pas tout à fait exact ici).

Reste que la fenêtre de tir entre les taux que peuvent proposer les banques aux emprunteurs et le plafond maximal auquel elles sont autorisées à prêter de l’argent – le taux d’usure – s’est refermée ces derniers mois. Et ce n’est pas terminé : ce jeudi 8 septembre, la Banque Centrale Européenne (BCE) a décidé de relever ses trois taux directeurs (le taux d’intérêt des opérations principales de refinancement, de la facilité de prêt marginal et de la facilité de dépôt) de 75 points de base en raison de l’inflation. En juillet, déjà, une hausse de 50 points de base avait eu lieu. Conséquence : les établissements bancaires européens vont devoir payer plus cher pour se refinancer auprès de la BCE. Et vont également augmenter les taux d’intérêts des crédits consentis aux ménages. Le 1er octobre, le taux d’usure sera revalorisé automatiquement. Une révision mécanique qui ne suffira pas, estiment les courtiers, à compenser la hausse des taux d’intérêt. Plus de détails sur la manifestation attendue et la grogne des professionnels du crédit dans cet article.

Pour rappel, le taux d’usure, c’est-à-dire le TAEG maximal légal auquel les établissements de crédit sont autorisés à proposer des prêts, est calculé par la Banque de France chaque trimestre, en fonction des taux de crédits moyens pratiqués par les organismes bancaires les trois mois précédents. À compter du 1er juillet 2022, les taux d’usure s’élèvent à 2,60% pour les prêts à taux fixe d’une durée de 10 à 20 ans et à 2,57% pour les prêts à taux fixe d’une durée de 20 ans et plus. Si les discussions entre Bercy, les banques et la Banque de France aboutissaient, le relèvement du taux d’usure aurait pour effet de resolvabiliser une partie des ménages, insistent certains professionnels du crédit.

Qu’est-ce que le taux d’usure ?

Le taux d’usure, aussi appelé « seuil de l’usure » se définit comme le taux annuel effectif global (TAEG) maximal auquel un prêt peut être accordé à un particulier par un établissement de crédit. Tout prêt proposé à un taux supérieur est considéré comme usuraire. Le taux de l’usure est encadré par l’article L314-6 du Code de la consommation. Il est mis en place par l’État dans le but de protéger les emprunteurs d’éventuels abus de la part des banques et établissements de crédits.

Comment le taux d’usure est-il calculé ?

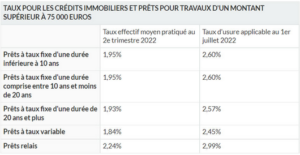

Le taux d’usure dépend du type de prêt, du montant et de la durée de l’emprunt. On distingue notamment les crédits à la consommation des crédits immobiliers. Par exemple, les crédits immobiliers et prêts pour travaux d’un montant supérieur à 75 000 euros sont divisés en cinq catégories :

• Les prêts à taux fixe d’une durée inférieure à 10 ans ;

• Les prêts à taux fixe d’une durée comprise entre 10 ans et moins de 20 ans ;

• Les prêts à taux fixe d’une durée de plus de 20 ans ;

• Les prêts à taux variables ;

• Les prêts relais.

Pour calculer le taux d’usure d’une certaine catégorie de prêt, la Banque de France prend le taux effectif moyen pratiqué par les établissements de crédit pendant un trimestre, et augmente ce taux d’un tiers. Le chiffre obtenu constitue le taux d’usure du trimestre suivant.

Quel est le taux d’usure en 2022 ?

Par exemple, le taux effectif moyen pratiqué au 2e trimestre 2022 par les établissements de crédit pour les crédits immobiliers de plus de 75 000 euros sur une durée de 10 à 20 ans était de 1,95 %. En conséquence, le taux d’usure pour ces mêmes prêts au 3e trimestre 2022 est de 2,60 %.

Quand le taux d’usure est-il actualisé ?

Le taux d’usure est publié au Journal officiel par la Banque de France à la fin de chaque trimestre pour le trimestre suivant. Il est aussi affiché dans la section « Taux et cours » de la catégorie « Statistiques » du site de la Banque de France. Le taux d’usure est détaillé pour toutes les catégories de prêt.

Qui fixe le taux d’usure ?

Le taux d’usure est fixé par la Banque de France, qui est la banque centrale de la France. En effet, la Banque de France a des missions monétaires, financières et économiques. Parmi les services à l’économie, on trouve notamment la protection des ménages contre le surendettement. Intégrée à la Banque de France, l’Autorité de contrôle prudentiel et de résolution (ACPR) surveille l’activité des banques et des assurances.

Comment ne pas dépasser le taux d’usure ?

Aux yeux des établissements de crédit, certains emprunteurs présentent un risque accru de défaut de remboursement. C’est le cas des personnes âgées ou de certaines personnes pratiquant un métier à risque. Le taux d’intérêt qui leur est appliqué dépasse alors le taux d’usure, et la banque refuse de prêter de l’argent. Pour éviter ce dépassement et pouvoir bénéficier d’un prêt, il est possible de jouer sur le TAEA (taux annuel effectif d’assurance) en souscrivant une assurance emprunteur moins chère dans un établissement différent.

Les sanctions en cas de dépassement du taux d’usure

L’article L341-50 du Code de la consommation prévoit les sanctions pour les organismes de crédit qui dépassent le taux de l’usure. L’usure est passible d’une peine de 2 ans de prison et d’une amende de 300 000 euros. La condamnation peut s’accompagner d’autres sanctions, comme l’interdiction d’exercer certaines activités professionnelles pendant une durée maximale de 5 ans.

Source Le Figaro Immobilier

Publié le 13 septembre 2022

Commentaires récents